打印本文

打印本文  关闭窗口

关闭窗口

云集的商业模式说白了就是以会员制度为外衣,配合社交方式的自营直销电商,很容易和传销联系起来,标签难揭

出品:每日财报

作者:张京

近年来传统电商流量红利已然消退、获客成本上升成了主要存在的问题,就在此时,移动社交流量的价值开始不断凸显。对于商家来说,为了寻求新的流量源,移动社交便受到了青睐。而以微信为代表的移动社交平台占据了用户大量的时间,构建了高粘性的熟人网络。此外小程序的兴起更是为社交电商创造了有利的条件,如拼多多、云集就是基于微信生态崛起和快速发展的社交电商平台。

但和依靠下沉市场崛起的拼多多相比来说,云集的发展因会员制电商模式走得比较坎坷。

近日,云集发布了第三季度财报,其总营收为27.731亿元,同比下滑10%,环比下滑9.5%。报告期内净亏损为5130万元。公司可以说是自2015年成立以来一直处于亏损状态,而且没有多大改善。

与财报表现同步的是,云集的股价也是一泻千里。《每日财报》注意到,今年5月,云集美股上市,股价曾经最高达到11美元每股,而现在,其股价截至12月11日收盘已经跌至5.36美元每股,总市值相应的从巅峰时期的30亿美元跌落到如今的11.5亿美元,蒸发幅度近三分之二。

得益于社交、会员制模式的发展起来的云集,在电商芸芸的今天存活下来实属不易,可是任何模式也都有两面性,面对模式自身的短板,未来云集又该走向哪里?

云集的双重商业模式

《每日财报》认为,如果用一句话总结云集的商业模式,大概是:架构在S2b2c模式下,以会员制度为外衣,配合社交方式的自营直销电商。

1、S2b2c模式

其实,S2b2c这套模式最早由曾任阿里巴巴集团高管曾鸣提出,它的核心理念大概是:由大供应(Supplier),帮助小商(business),销售商品给顾(customer)。商品不经过小商家之手,直接从供应链和工厂则直达消费者。

而微商或小商家的痛点在于,既要囤货、仓储,还要负责开发流量卖货,而无奈的是后期的物流和售后还要在自己身上。其实微商最主要的任务就是传达商品信息并售卖,而过于复杂的供应链和物流配送任务便使得专业化分工程度不足,严重影响了微商的效率和效益。所以云集的这种S2b2c模式在很大程度上就帮助微商解决了上述痛点,使得他们可以专注在商品分发与销售环节,获取商品销售的佣金。

所以云集最重要的价值在于——赋能微商。其通过微信的社交体系,把众多微商作为节点串联起来,自身则将上游供应商、下游物流整合,整体输出给小商家,最大化的突出微商的社交优势。

2、会员模式

《每日财报》发现,云集的另一个特点是会员制度。会员是其参与和增长的核心,而当前云集会员分为VIP会员和钻石会员两种模式。

具体流程为,用户下载云集App并注册后,即成为VIP会员。缴纳会员费后,成为云集钻石会员。如果成为钻石会员便享有许多权益,包括购物返利、各类优惠券、获得云币等等。成为钻石会员意味着成为店主,可以销售商品,同时允许发展下线。

云集的会员制度,简单地说和我们印象中的直销体系是几乎一样的。值得注意的是,云集拥有一套完整的激励体系和晋升制度,从而最大化的激发会员的能动性。与此类似便是如安利、完美的“金字塔模式”。

此外值得注意的是,得益于会员传导机制,云集实现了会员的裂变式增长,在成立后的2016~2018年,会员人数分别为90万、290万、2320万。此外,急速膨胀总会伴随隐患。云集在2017年被杭州市监局认定为传销行为,罚款958万元人民币,同时云集微信公众号、服务号则被微信官方永久封停。

GMV大增、成本销售同步飙升

1、模式带来GMV的增长

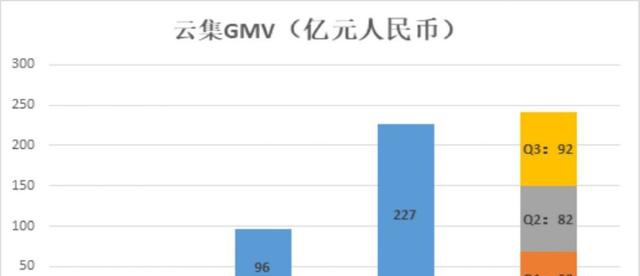

《每日财报》发现,云集持续受益于其商业模式,近年来GMV持续高增长。2016-2018年,云集的GMV分别为18亿、96亿、227亿元人民币。根据三季报显示,云集2019年第三季度的 GMV达92亿元人民币,同比增长69.8%。

而今年的前三季度,云集的累计GMV超242亿元人民币。而四季度由于是电商的销售旺季,所以可以预计平台四季度 GMV会比三季度更亮眼。

2、业务数据

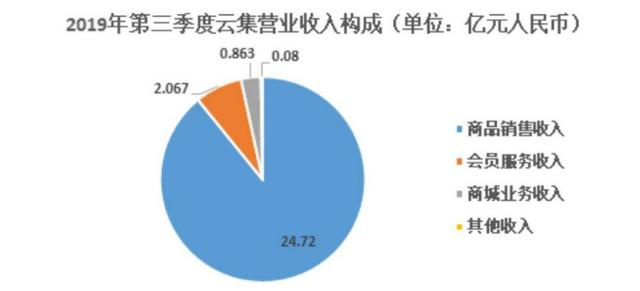

云集的营业收入主要来自四部分:商品销售收入、会员项目收入、商城业务收入以及其他收入。今年第三季度,云集的商城业务收入为8630万元人民币。

①商品销售收入是其主要收入来源。因将部分自营业务转到商城平台,云集自营平台的商品销售收入同比下降14%至24.72亿元人民币,总营收占比为89.1%。此外,由于减少自营商品,云集的营收有所下降,不过提高了公司的毛利润,第三季度毛利率从去年同期的16.8%提升至17.8%。

②会员费用收入。三季度,云集会员费用收入为2.07亿元,同比增长16.3%,环比下滑22.7%,占总营收的百分比为7.5%。值得注意的是,云集平台交易额绝大多数都是由会员贡献。所以不难发现问题,平台会员数量增速以及会员消费能力将直接影响云集未来增长走向。

3、销售成本费用

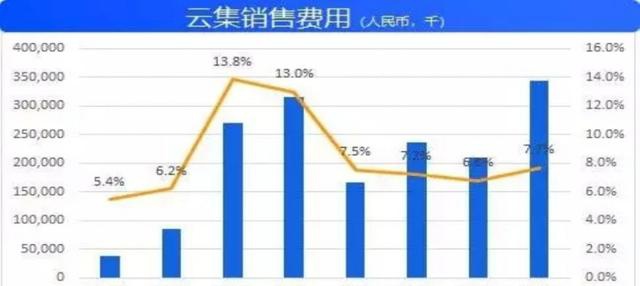

云集在成立初期享受了分销裂变带来的获客红利,同时其通过有吸引力的晋升和激励机制,推动店主进行拉新和商品推广,进而降低了平台的获客成本。但是,新会员的增速出现了放缓的迹象。而今年第一至第三季度,云集的成本占收入的比例分别为80.67%、77.78%、82.23%,收入成本居高不下也成为了其较大问题。

而为了维持会员规模的扩张,云集还要加大销售及营销开支。《每日财报》注意到,今年三季度,销售及市场推广费用为2.784亿元,较去年同期的人民币2.094亿元增长33.3%;占总营收的10.0%,相比较而言去年同期为6.8%。

最终综合多种原因,云集实际上一直深受亏损问题困扰。2016年-2018年期间云集连续三年亏损,额度分别达2467万元、1.057亿元、5969万元。

而今年一季度,云集归母净利润转正,盈利1475万元,本以为可就此摆脱亏损问题,哪知二季度云集再次被“打回原形”,而且亏损额度相对有了扩大。二季度财报显示今年二季度云集实现营收30.64亿元,同比下降5.9%;归属股东净亏损达8450万元,同比转亏。如今,云集第三季度净亏损为人民币5130万元,上年同期为人民币5360万元。

虽然模式一面可以带来良好的数据,但是模式弊端也颇为致命。交一定金额的会员费,在一定程度上也会阻碍用户的裂变高度,而是电商最讲究的是规模效应:规模越大,边际成本越低,红利后期如果加上自营等原因导致高成本支出,难以盈利其实并不难理解。

社交变会员,转型待考验

由于亏损问题的难以解决,云集最近两年一直在强调自己正在从“社交电商”转型为“会员电商”,说白了意思就是让之前的那些店主变成在云集APP上买货的会员。可是《每日财报》了解到,大多数店主加入云集的最初目的就是利用业余时间可以赚钱,获得收益进而才在平台不断购物。

可在实践过程中,却会发现如果自购云集商品,大部分性价比根本不足以支持长期购买,特别是在购入会员时限定的优惠券、优惠商品用完之后,远不如卖货带来的收益高。所以在此不禁担心,在云集转型之后,原有的这些用户可能难有买货的欲望。

再一方面,随着“会员电商”行业发展不断成熟,市场竞争者越来越多,除同类会员电商平台有斑马会员(前身为环球捕手)、单创ABM等平台之外,互联网巨头也纷纷加入了该赛道。巨头们凭借平台海量用户优势资源,推出会员模式,如京东Plus会员,阿里的网易考拉黑卡等。所以对立面的云集一旦转型为“会员电商”,优势恐怕不言而喻。

这种模式基于会员制带来的良好议价能力和品牌合作效应,可以反向激发平台在供应链、选品渠道及定价策略上的选择空间。就比如目前,云集已经和雀巢、Swisse、兰蔻、联合利华、OPPO等众多国内外一线品牌,以及德尔玛、阿道夫、大希地等创新品牌签订了战略合作,形成云集的精选品牌矩阵。

初衷是好的,但实际执行来说,总会出现一些变异。会员电商的分销模式很类似传销,有极大的政策风险。而同时拥有分销能力及意愿的小商家端很有限,当平台对这部人的渗透达到一定程度后,平台的裂变增长能力将触达天花板,届时行业的竞争又将回归中后端供应链及服务能力。

所以,云集接下来的每一步路亦都是在两面之间抉择。通过以上,也不难看出其股价一路新低的根本原因了。